Para 2018, os limites do M.E.I. e do SIMPLES NACIONAL serão alterados, mas não é só isso, o cálculo do SIMPLES NACIONAL vai mudar. Atualmente o cálculo é relativamente “SIMPLES”, existe uma tabela na qual sua empresa se enquadra, e você já sabe o percentual de imposto que irá pagar no próximo mês pelo faturamento bruto dos últimos 12 (doze) meses. A partir de 2018, não será mais assim tão “SIMPLES”, a cálculo ficou semelhante ao cálculo do Imposto de Renda da Pessoa Física, por faixas, e com parcela a deduzir.

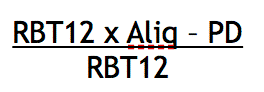

Para calcular o valor devido no Simples Nacional em 2018, primeiramente será necessário identificar a alíquota efetiva, por meio da seguinte fórmula:

Onde:

RBT12 = receita bruta acumulada nos 12 meses anteriores ao período de apuração.

Aliq = alíquota nominal constante nos anexos I a V da Lei Complementar 155.

PD = parcela a deduzir constante nos anexos um I a V da Lei Complementar 155.

Exemplo:

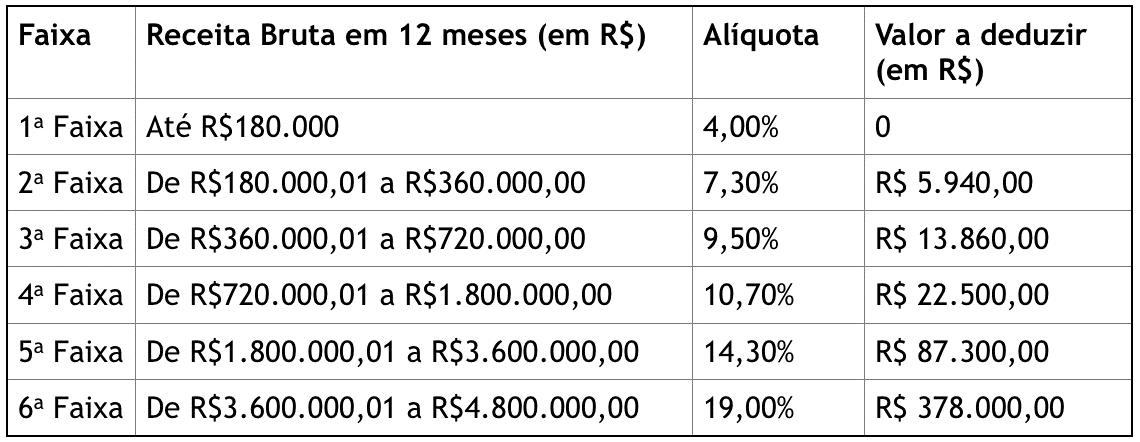

Consideremos uma empresa comercial, enquadrada na Tabela do Anexo I, com Receita Bruta nos 12 meses anteriores ao período de apuração de R$200.000,00 e cuja receita em Janeiro de 2018 foi de R$20.000,00, a tabela a ser utilizada é esta abaixo:

Portanto temos:

- Alíquota nominal da nova tabela: 7,30%

• Parcela a deduzir: R$ 5.940,00

Os valores são:

- R$200.000,00 * 7,30% = R$14.600,00

• Tirando a parcela a deduzir: R$14.600,00 – R$5.940,00 = R$8.660,00

• Alíquota efetiva = 8.660,00/200.000,00 = 4,33%

• Aplicando à Receita de Janeiro = R$20.000,00*4,33% = R$866,00

• Valor a pagar no DAS em 2018: R$866,00

Se compararmos com o cálculo atual ficaria:

- R$200.000,00 de receita acumulada: Alíquota de 5,47%

• Faturamento de R$20.000,00

• Valor a pagar: R$20.000,00 * 5,47% = R$1.094,00

Parece, à princípio que ficou mais “barato” esta nova metodologia, mas não devemos nos enganar, nem todos os casos fica assim interessante.

Onde estão ocorrendo equívocos de interpretação, são com as atividades que eram tributadas pelo anexo VI, que a partir de 2018 deixa de existir, isso mesmo, não terá mais o ANEXO VI no SIMPLES NACIONAL em 2018. Neste caso as empresas deverão entender onde se enquadrarão para verificar o novo cálculo. Dentre as principais mudanças estão:

- a) as atividades de arquitetura e urbanismo, medicina, inclusive laboratorial, e enfermagem, odontologia e prótese dentária, psicologia, psicanálise, terapia ocupacional, acupuntura, podologia, fonoaudiologia, clínicas de nutrição e de vacinação e bancos de leite, serão tributadas no Anexo III;

- b) as atividades que hoje integram o parágrafo 5°-D do artigo 18 da Lei Complementar 123/2006 (atividades tributadas no anexo V) serão tributadas pelo Anexo III. No entanto, quando a relação entre a folha de salários e a receita bruta da ME ou EPP for inferior a 28%, a tributação ocorrerá no Anexo V;

- c) as demais atividades integrantes do Anexo VI serão enquadradas no Anexo V do Simples Nacional, havendo a possibilidade de tributação na forma do Anexo III, quando a razão entre a folha de salários e a receita bruta da pessoa jurídica for igual ou superior a 28%.

Como exemplo eu trago a Representação Comercial, vários clientes estão nos perguntando como ficará para o próximo ano, bem, vamos verificar:

A atividade de Representação Comercial pode ser exercida tanto por pessoas físicas, quanto por pessoas jurídicas, por isso, a possibilidade de opção pelo Simples Nacional sempre foi um pleito da categoria, atendido em 2014, pela Lei Complementar nº 147.

No entanto, isto não saciou o desejo da categoria, pois a atividade foi admitida no Simples Nacional sendo tributada pelo Anexo VI, com alíquotas a partir de 16,93%, enquanto que no Lucro Presumido a tributação varia entre 13,33 e 16,33%, mais a Contribuição Previdência Patronal sobre a Folha de Pagamentos. Ora, do ponto de vista financeiro, portanto, não houve progresso algum em admitir a categoria no Simples.

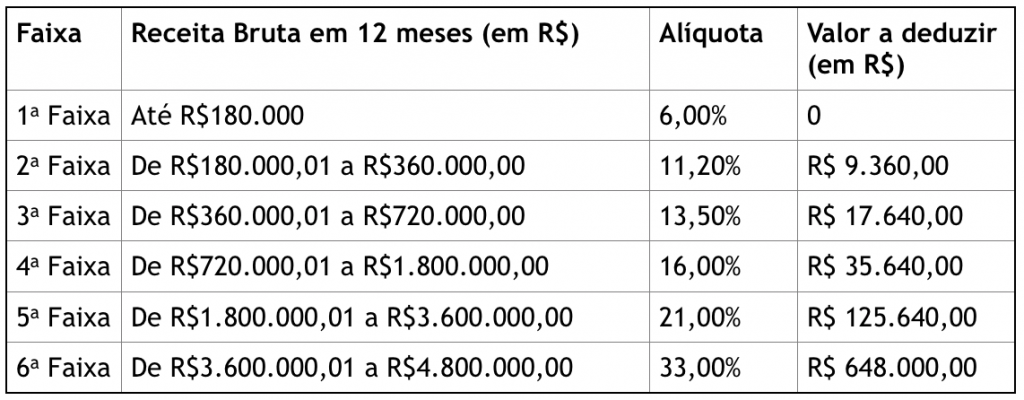

A esperança, contudo, se renovou com a promulgação da LC 155 em 2016. Com a previsão do fim do Anexo VI no Simples Nacional, muita gente se apressou em divulgar que determinadas atividades, dentre elas a Representação Comercial, passaria a ser tributada pelo Anexo III, divulgando inclusive a tabela a seguir como se fosse de aplicação direta sobre a receita bruta do período de apuração:

Vejamos: O Art. 18, em seu §5º I Alínea VII, da Lei Complementar 123/2006, traz que a Representação Comercial poderá ser Optante do SIMPLES NACIONAL e tributada como regra geral ao anexo V, porém, o §5º J, traz uma exceção interessante, lemos:

- 5o-J. As atividades de prestação de serviços a que se refere o § 5o-I serão tributadas na forma do Anexo III desta Lei Complementar caso a razão entre a folha de salários e a receita bruta da pessoa jurídica seja igual ou superior a 28% (vinte e oito por cento).

Em resumo, significa dizer que, se a soma dos custos com Salários, Pró-Labore e FGTS dos últimos 12 (doze) meses, for igual ou superior a 28% (vinte e oito por cento) da receita bruta do mesmo período, a Representação Comercial poderá ser tributada no Anexo III. Portanto, deverá ser tomado muito cuidado no momento de efetuar a tributação, e principalmente a opção pelo regime de tributação, será que vai valer a pena ir para o SIMPLES NACIONAL? Observo ainda, que este cálculo deverá ser efetuado todo o mês, sendo que em um mês poderá ser Anexo III e noutro Anexo V.

ALGUNS CUIDADOS PARA 2018

A Empresa de Pequeno Porte (EPP) que, em 2017, faturar entre R$ 3.600.000,01 e R$ 4.320.000,00 (ultrapassou o limite em até 20%) não precisará comunicar sua exclusão. Pela LC 123/2006, a exclusão deveria ocorrer em janeiro/2018, mas não será necessária, porque já estarão vigentes os novos limites. No entanto, se a empresa comunicar sua exclusão, precisará fazer novo pedido de opção em janeiro/2018.

A EPP que, em 2017, faturar entre R$ 4.320.000,01 e R$ 4.800.000,00 (ultrapassou o limite em mais de 20%) deverá comunicar sua exclusão no Portal do Simples Nacional quando a receita acumulada ultrapassar R$ 4.320.000,00, com efeitos para o mês seguinte ao da ocorrência do excesso. Se desejar, poderá fazer novo pedido de opção em Janeiro/2018. Se o excesso ocorrer em dezembro/2017, a EPP não precisará fazer sua exclusão e novo pedido. A exclusão ocorreria em janeiro/2018, mas não será necessária, porque já estarão vigentes os novos limites.

No entanto, se comunicar sua exclusão, precisará fazer novo pedido de opção em janeiro/2018. No caso de início de atividade em 2017, o limite de R$ 3.600.000,00 deverá ser proporcionalizado pelo número de meses em atividade. Uma vez ultrapassado o limite proporcional em mais de 20%, a EPP deverá comunicar a exclusão com efeitos retroativos à data de abertura do CNPJ. Neste caso, não será optante pelo Simples Nacional em 2017. Poderá solicitar opção em janeiro/2018, caso o novo limite proporcional não tenha sido ultrapassado.

O MEI que, em 2017, faturar entre R$ 60.000,01 e R$ 72.000,00 (ultrapassou o limite em até 20%) não precisará comunicar seu desenquadramento. O desenquadramento deveria ocorrer em janeiro/2018, o que não será necessário, porque já estarão valendo os novos limites. Se o MEI comunicar seu desenquadramento, precisará fazer novo pedido de enquadramento em janeiro/2018. Já o MEI que, em 2017, faturar entre R$ 72.000,01 e R$ 81.000,00 (ultrapassou o limite em mais de 20%) deverá comunicar seu desenquadramento no Portal do Simples Nacional, com efeitos retroativos a 01/01/2017.

Note-se que ele não será MEI em 2017, tendo que recolher os tributos como optante pelo Simples Nacional. Caso não tenha ultrapassado o limite total de R$ 81.000,00, poderá solicitar novo enquadramento como MEI em janeiro/2018.