PANORAMA ECONÔMICO GERAL

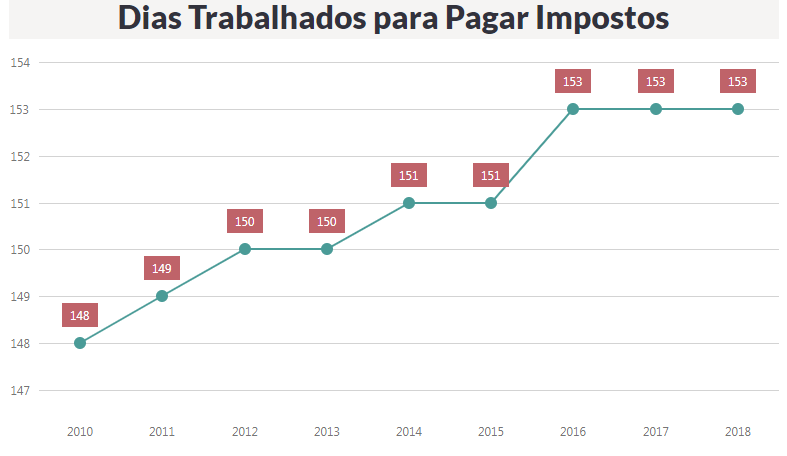

Você sabe quantos dias trabalhou em 2019 para pagar impostos? Segundo o IBPT – Instituto Brasileiro de Planejamento Tributário foram 153 dias. Ou seja, desde o dia primeiro de janeiro até o dia 02 de junho nós brasileiros trabalhamos somente para pagar impostos. Isso representa quase 42% de tudo o que fazemos ou produzimos.

Isso chama-se carga tributária, que é o somatório de todos os impostos que pagamos aos governos nos três níveis – Municipal, Estadual e Federal durante um ano e o resultado é apresentado em percentual do PIB. Desde 2016 até 2019 o valor em dias se manteve em 153 dias.

Fonte: www.impostômetro.com.br – 2019

O gráfico acima mostra que nos últimos 10 anos tem havido um aumento da carga tributária, uma vez que cada dia a mais dedicado ao pagamento de impostos, significa na verdade 0,27% de aumento no total de impostos pagos.

Assim, é possível concluir que a carga tributária brasileira aumentou 3,3% em 10 anos, atingindo desde 2016 até hoje 41,9% do PIB, ou seja, de cada 100 reais produzidos no Brasil, 41,9 reais são para pagar impostos. Neste valor está incluída toda a produção industrial, as vendas no comércio interno, a prestação de serviços de todos os segmentos somando-se ainda as exportações e diminuindo as importações durante 1 ano.

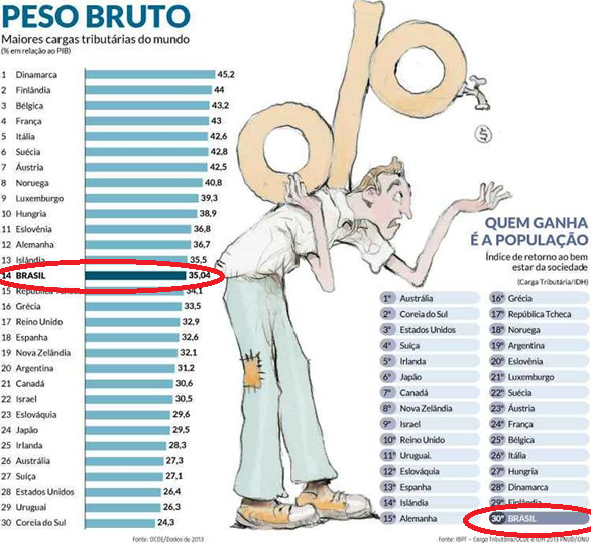

Segundo o ranking utilizado para medir o retorno dos impostos para a população, calculado pelo IBPT feito entre as 30 maiores economias do planeta, o Brasil é o último colocado em retorno de benefícios para a população, embora que seja o décimo quarto em carga tributária.

Lembrando que os dados apresentados acima são de 2013, onde a carga tributária era de 35,04% e que desde lá até os dias de hoje só tem aumentado. Atualmente estamos em 41,9% do PIB. Se a análise for feita com os dados de 2019, a situação seria bem pior pois certamente estaríamos entre as 10 maiores cargas tributárias e continuamos em último lugar em retorno de benefícios ao povo. Quando falamos em retorno por meio de benefícios sociais, não estamos nos referindo a este ou aquele governo e sim a todos. Falamos de Governo e não de Governantes.

Não é difícil entender isso. Basta apenas ver o que acontece com a saúde e a educação brasileira. A saúde é um verdadeiro caos. Em muitos locais falta médicos e medicamentos em quantidade suficientes. Especialidades médicas então, é artigo de luxo. Exames sofisticados é a conta-gotas e em relação às cirurgias, as filas são enormes.

Na educação também não é difícil verificar que a coisa vai mal. Basta apenas olhar o ranking do IDEB para ver o quanto ainda precisamos melhorar para atingir o nível de excelência, isso em se falando de ensino fundamental. Já nas universidades públicas a situação é caótica, pois o orçamento cada vez menor vai empurrando a qualidade para o final da fila. Isso resulta que o Brasil não tem nenhuma universidade pública considerada de excelência.

A situação só será resolvida desde que haja redução nos gastos públicos. Temos governos gastadores e o que é pior, gastam mal o dinheiro público. Não há outra saída para que ocorra o equilíbrio do orçamento a não ser reduzir os gastos. O orçamento público é igual o orçamento familiar. Quando gastamos mais do que ganhamos, entramos no vermelho e pagamos juros e com as contas pública ocorre o mesmo.

Para que estas reformas sejam aprovadas, é necessário que cobremos dos deputados federais e senadores em que votamos, para que discutam e aprovem uma reforma tributária eficaz e condizente com a realidade atual do país, principalmente considerando que caso tenhamos realmente um ciclo virtuoso de crescimento no país, devemos receber aporte de capital estrangeiro para investimentos. Para a vinda destes capitais, é preciso diminuir o chamado “custo Brasil”, o qual interfere na decisão dos investidores estrangeiros em investir aqui ou não.

FINANÇAS PESSOAIS E MERCADO FINANCEIRO

TIPOS DE PERFIL DO INVESTIDOR

Qual o maior dilema do investidor na hora de investir seu dinheiro? É conseguir aplicar em ativos que ofereçam SEGURANÇA, LIQUIDEZ e RENTABILIDADE. Ativos são formas de investimento onde podemos aplicar o dinheiro. Porém, é difícil conseguir reunir as 3 características no mesmo ativo e por isso, é necessário conhecer em detalhes cada ativo para ver qual deles se encaixa melhor no seu perfil individual de investidor. Há 3 perfis de investidores:

- CONSERVADOR – É aquele investidor que não aceita correr nenhum tipo de risco com seu dinheiro. Para este, a SEGURANÇA é o atributo mais importante, mesmo que a rentabilidade seja menor. Neste caso a recomendação seria 100% dos investimentos em renda fixa;

- MODERADO – É aquele investidor que aceita correr um determinado risco em parte de seu capital. Embora também exija SEGURANÇA na maior parte do capital, abre mão em outra parte em busca de maior RENTABILIDADE. Para estes, a recomendação seria pelo menos 80% do valor investido em renda fixa e os 20% restantes poderiam ser aplicados em ativos de risco um pouco mais elevado. Por exemplo, poderiam comprar fundos de investimento multimercado ou fundos de investimento imobiliários ou fundos de ações ou outros ativos de renda variável;

- AGRESSIVO ou ARROJADO – É aquele investidor que sabe que investir em renda variável apresenta riscos, mas que busca mesmo é RENTABILIDADE, embora tenha que abrir mão de parte da SEGURANÇA. Para este perfil os investimentos em renda variável em geral são as recomendações.

INVESTIMENTOS E RENTABILIDADE

“Como saber se você está ganhando ou perdendo dinheiro com seus investimentos”

Quanto rende de fato nossos investimentos? Esta é a pergunta que muita gente se faz na hora de aplicar seu dinheiro em algum ativo, seja ele financeiro ou real. Para começarmos a fazer a conta, o primeiro dado importante que devemos ter em mente é por quanto tempo o dinheiro ficará aplicado. Depois temos que levantar as taxas ofertadas para o valor em dinheiro que temos e pelo tempo que deixaremos o valor aplicado. Em seguida é necessário verificar se é tributado ou isento de imposto de renda, pois caso seja tributado, já reduz nossa rentabilidade de 22,5 a 15% dos ganhos, conforme o tempo de aplicação.

E por último, devemos deduzir a inflação ocorrida durante o período de aplicação, para assim chegarmos no ganho real que nosso investimento nos trouxe. Se o resultado for positivo, significa que estamos aumentando nosso patrimônio. Se for negativo, significa que estamos diminuindo nosso patrimônio e que devemos buscar alternativas mais rentáveis para o nosso dinheiro.

Se tiveres dificuldades em fazer estas contas, procure a orientação de um profissional da área financeira de sua confiança para assessorá-lo. Se a rentabilidade não cobrir o percentual da inflação, significa que estarás pagando para o banco guardar o seu dinheiro. Por isso é importante sempre fazer as contas e procurar alternativas que realmente apresentem ganho real, acima da inflação.

Os FII’s – Fundos de Investimentos Imobiliários ainda permanecem como boa opção de investimento, pois tem entregado uma boa rentabilidade aos seus cotistas. Quem tem reservas em dólar, deve estar atento, pois segundo analistas de mercado, sua cotação deve recuar abaixo dos 3,70 reais até o final do ano.

Para os investidores ARROJADOS, a boa notícia é que a Bolsa de Valores Brasileira está em um ciclo de alta de longo prazo. Isso significa que deve continuar se valorizando durante bom tempo. O último grande ciclo de alta da bolsa ocorreu de 2000 a 2008. Pelo que indicam os analistas, estamos novamente em um ciclo desta amplitude o qual deve continuar até por volta de 2024, fazendo crescer nossas carteiras de investimentos.

BONS INVESTIMENTOS A TODOS!